Hinweis auf eingeschränkte Vertriebszulassungen für den Lacuna Eastern Europe Fonds

Der Lacuna Eastern Europe Fonds ist ein Produkt der Lacuna Investment-AG TGV. Die Lacuna GmbH ist weder Anbieter noch vertriebsberechtigt für den Fonds.

Rechtliche Hinweise: Der Lacuna Eastern Europe Fonds steht lediglich professionellen und semiprofessionellen Anlegern i.S.d. §1 Abs.19 Ziff. 32 und 33 KAGB und nicht privaten Anlegern i.S.D. §1 Abs. 19 Ziff. 31 KAGB zur Verfügung.

Die in dieser Website enthaltenen Informationen dienen lediglich Ihrer Information und stellen weder ein Angebot noch die Aufforderung zur Abgabe eines Angebotes dar. Die Lacuna GmbH veröffentlicht außschließlich produktbezogene Informationen und erteilt keine Anlageempfehlung. Bei Fragen oder für weitere Informationen wenden Sie sich bitte an Ihren Ansprechpartner der Lacuna Investment-AG TGV.

Anlageidee

Das Ziel des Fonds ist es, überdurchschnittlichen langfristigen Anlageerfolg durch die disziplinierte Anwendung eines Value Investing Ansatzes zu erzielen. Dahingehend soll auf Basis eigenständiger und sorgfältiger Fundamentalanalyse in Aktien, und seltener Schuldtitel, osteuropäischer und zentralasiatischer Emittenten investiert werden.

Wir betrachten Osteuropa und Zentralasien als ein interessantes Subsegment des globalen Aktienmarktes. Die Konfluenz vorteilhafter Top-Down-Faktoren und eines Marktumfelds, welches für einen fundamental-geprägten aktiven Anlagestil als aussichtsreich erscheint, bietet vielversprechende Investmentopportunitäten mit attraktivem risiko-adjustierten Renditepotential.

Aus makroökonomischer Sicht investieren wir in einen der weltweit am schnellsten wachsenden Wirtschaftscluster. Gleichzeitig liegt die Aktienmarktbewertung der Region deutlich unter dem historischen Durchschnitt und erscheint im Vergleich zum überwiegenden Teil globaler Aktienmärkte sowohl absolut als auch relativ gesehen als attraktiv bewertet.

Für eine große Anzahl von Anlegern sind die Aktienmärkte Osteuropas durch ihre Underperformance seit der Finanzkrise 2008/2009 in den Hintergrund gerückt. Dies hat in einem nachgelagerten Schritt dazu geführt, dass zunehmend Sellside-Research Ressourcen großer Investmenthäuser in andere Regionen verlagert wurden. Beide Aspekte haben unserer Ansicht nach zur Entstehung einer Marktumgebung beigetragen, welche sich zum einen durch weniger Wettbewerb seitens anderer Investoren und zum anderen durch ein höheres Maß an Marktineffizienzen definiert.

Folglich erhöht Aktienmarktstruktur und -umfeld der Region das Potential zur Identifikation fundamentaler Unterbewertungen, wodurch ein aktiver Anlagestil mit diskretionärer Titelselektion beträchtlich Mehrwert liefern kann.

Anlagegrundsätze

Während das Bewusstsein für die relative Bewertung einer Aktie einen wichtigen Bestandteil unseres Investmentprozesses darstellt, ziehen wir es vor, frei von der akademisch-geprägten Value-Growth Dichotomie zu einer Einschätzung über die Attraktivität des Preis-Wert-Verhältnis eines Investmentkandidaten zu gelangen. „Value“ ist facettenreich und Wachstum ein signifikanter Bestandteil davon.

Dahingehend identifizieren wir „Value“ in verschiedenen Formen und Situation, welche sich nicht durch den konventionellen Maßstab einer statistisch niedrigen Bewertung bedingen müssen. Als Leitmotiv bestehen wir vielmehr darauf ein Investment nur dann zu tätigen, wenn der zugrundeliegende Vermögenswert mit einem erheblichen Abschlag zu unserer Schätzung seines intrinsischen Werts erworben werden kann.

In diesem Kontext sind eine Mindestrenditeerwartung von 15% pro Jahr für einen 5-Jahres-Prognosezeitraum sowie die Existenz einer Sicherheitsmarge von mindestens 30% zentrale Grundbedingungen, damit eine Aktie als Investmentkandidat in Frage kommt.

Den Eckpfeiler unseres Portfolios sollen Aktien qualitativ hochwertiger Unternehmen bilden, die in der Lage sind, den zugrunde liegenden intrinsischen Wert im Laufe der Zeit zu steigern. Sondersituationen und „Deep Value“ Aktien werden das Portfolio in variierendem Maß ergänzen.

Wir sind davon überzeugt, dass es schwierig ist, langfristig überdurchschnittliche Renditen zu erzielen, wenn man sich in seinem Handeln nicht von der Masse abhebt. Als Zeichen dafür ist unser Investment-Research-Prozess von intellektueller Unabhängigkeit geprägt. Darüber hinaus konzentrieren wir uns auf Marktsegmente, die aufgrund von Größenbeschränkungen (SMID Caps), mangelnder Analystenabdeckung oder aufgrund offensichtlicher, aber behebbarer, Probleme vorübergehend nicht in der Gunst der Anleger stehen und somit oftmals zu attraktiven Bewertungsabschlägen erworben werden können.

Zudem versuchen wir frei von typischen institutionellen Beschränkungen zu agieren, was uns die Anwendung von Zeithorizont-Arbitrage und eine überdurchschnittliche Portfoliokonzentration in den vielversprechendsten risikoadjustierten Investmentopportunitäten ermöglicht. Aus unserer Sicht führt die Berücksichtigung beider Konzepte zu einer Steigerung des Potentials für überdurchschnittlichen langfristigen Anlageerfolg.

Da die Anlagestrategie überwiegend in einem Schwellenlandumfeld umgesetzt wird, halten wir eine Mindest-Portfoliobreite von 20-30 Titeln für notwendig, um ein ausreichendes Maß an Diversifikation im Kontext erhöhten systematischen Risikos zu gewährleisten.

Stammdaten

| ISIN/WKN | DE000A3E00L3 |

| Erstausgabetag | 30.12.2022 |

| Ertragsverwendung | Thesaurierend |

| Fondswährung | EUR |

| Herkunftsland | Deutschland |

| Anlageberater | Lacuna Vermögen GmbH |

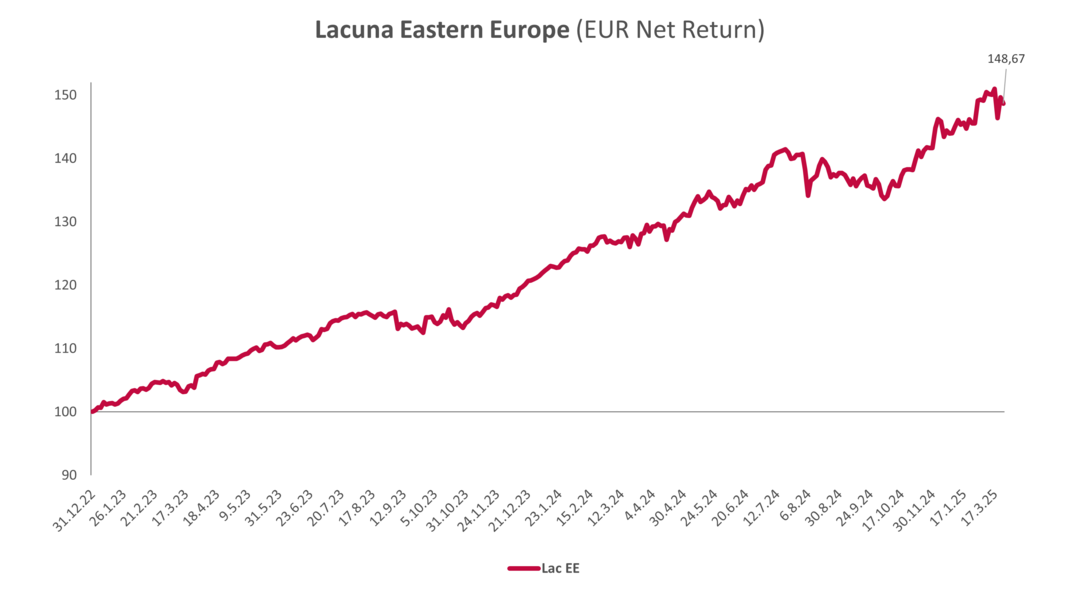

Kursentwicklung

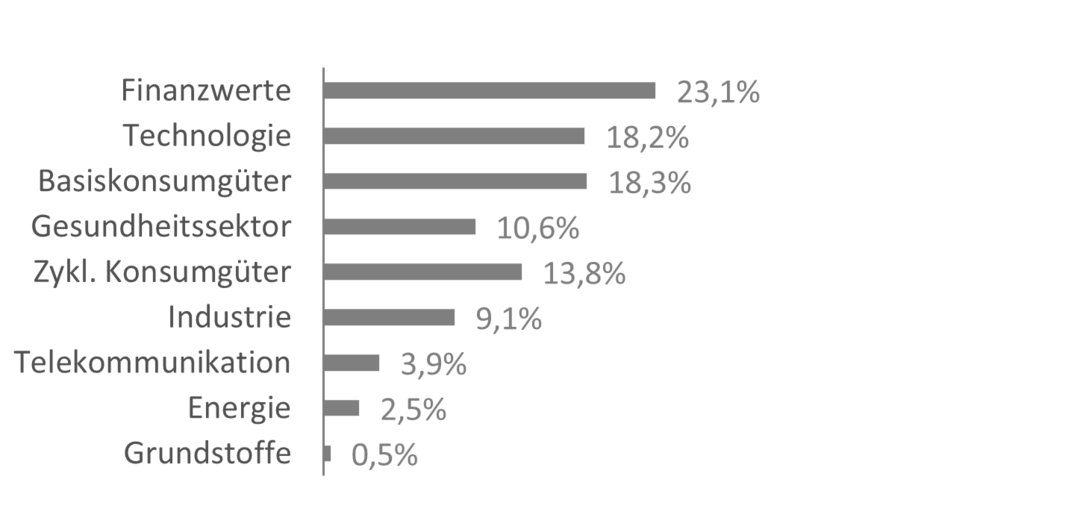

Branchenallokation

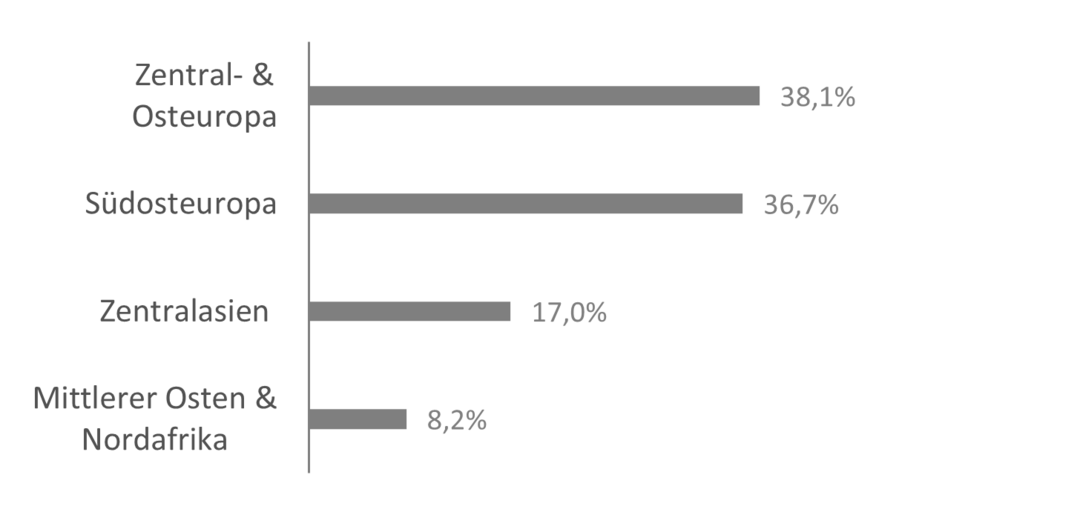

Länderallokation

Top Positionen

| Georgia Capital | 6,5% |

| W.A.G payment solutions | 5,7% |

| Integrated Diagnostics | 5,4% |

| Coca-Cola Içecek | 4,2% |

| Logo Yazilim | 4,0% |

| GEK Terna | 4,0% |

| Auto Partner | 3,4% |

| VEON | 3,3% |

| Dino Polska | 3,2% |

| Kaspi | 3,1% |

Rechtliche Hinweise: Der Inhalt dieser Website dient rein der Information und stellt weder ein Angebot noch eine Aufforderung zur Abgabe eines Angebots zum Kauf von Anteilen des Lacuna Eastern Europe dar. Der Lacuna Eastern Europe Fonds ist ein Produkt der Lacuna Investment-AG TGV. Die Lacuna GmbH ist weder Anbieter noch Vermittler oder Anlageberater in Bezug auf diesen Fonds. Kaufaufträge mit der Lacuna Investment-AG TGV können nur auf Grundlage des gültigen Freiwilligen Informationsdokuments durchgeführt werden, der bei der Lacuna Investment-AG TGV, Ziegetsdorfer Str. 109, D-93051 Regensburg zur kostenlosen Ausgabe bereitgehalten wird, jedoch ausschließlich für professionelle und semi-professionelle Investoren i.S.d. § 1 Abs. 19 Ziff. 32 und 33 KAGB und nicht für private Anleger i.S.d. § 1 Abs. 19 Ziff. 31 KAGB.